Nvidia-Aktie jetzt mit über 450% Rendite im boerse.de-Weltfonds – das neue White Paper zum Fonds erklärt warum!

Guten Tag, liebe Leserinnen und Leser,während ich mein vorangegangenes Editorial „Nvidia-Aktie mit knapp 400% Rendite im Fonds und fünf Morningstar-Sterne: Aktives Management erklärt anhand des boerse.de-Weltfonds“ im ICE-Bordbistro auf einer Zugfahrt nach Hamburg verfassen musste, sitze ich diesmal wieder gemütlich und angenehm ruhig im TM Börsenverlag. Was das Thema meines heutigen Editorials betrifft, so möchte ich gerne an die Inhalte meines vorangegangen Beitrags anknüpfen. Konkret ging es dort um die klassische Diskussion „aktives versus passives Fondsmanagement“. Ich hatte Ihnen in dem Editorial anhand der letzten Anpassung der Portfoliostruktur des boerse.de-Weltfonds exemplarisch gezeigt, wie umfassend ein aktives Fondsmanagement sein kann und wie viele Stellschrauben es hier gibt. In diesem Editorial möchte ich einen weiteren wichtigen Punkt beleuchten, ohne den ein aktives Management kaum möglich ist bzw. wenig Sinn macht: Nämlich umfassende Research-Aktivitäten.

Die Kernaufgabe liegt beim passiven Fondsmanagement darin, einen bestimmten Index (z.B. MSCI World, S&P 500 oder auch Euro Stoxx 50) möglichst genau und kostengünstig nachzubilden. Hierzu existieren mittlerweile diverse Algorithmen, die diese Aufgabe rein mechanisch und ohne großen Aufwand erledigen. Vor diesem Hintergrund ist es logisch, dass passive Investmentlösungen – wie z.B. börsengehandelte Indexfonds (Exchange Traded Funds oder kurz ETFs) – in aller Regel mit deutlich geringeren Managementfees ausgestattet sind als aktiv verwaltete Investmentvehikel.

Die höheren Kosten bei einem aktiv verwalteten Fonds fallen jedoch nicht nur beim laufenden Management an, sondern sind insbesondere auch auf einen hohen Arbeits- und Ressourceneinsatz im zwangsläufig notwendigen Research zurückzuführen. Denn: Sofern keine fundierten Erkenntnisse vorliegen, wie ein Mehrwert auf der Rendite- und/oder Risikoseite geschaffen werden kann, macht aktives Management keinen Sinn. Und solche Erkenntnisse sind in aller Regel das Ergebnis umfassender Research-Tätigkeiten, die nicht nur das permanente Auswerten der schier unüberschaubaren Menge an wissenschaftlichen Studien umfasst, sondern auch die Durchführung von zigtausenden Analysen und Simulationen unterschiedlicher Anlagestrategien.

Der boerse.de-Weltfonds weist im laufenden Jahr eine hervorragende Year-to-Date-Rendite von ca. 25% auf [Anmerkung: Bezüglich eines umfassenden Performance-Ausweises, der auch den regulatorischen Anforderungen gerecht wird, sei auf die Internetseite des Fonds www.boerse-weltfonds.de verwiesen]. Wie in meinem vorangegangenen Editorial zum Ausdruck kommt, liegt dem boerse.de-Weltfonds eine ziemlich ausgefeilte Anlagestrategie zugrunde, die auf intensiven Research-Aktivitäten basiert. Mit dem jetzt neu erschienenen White Paper „Die Anlagestrategie des boerse.de-Weltfonds: Konzeption und Funktionsweise“ haben Thomas Müller und ich nun erstmalig ein frei verfügbares Dokument verfasst, das die wissenschaftlichen Grundlagen sowie unsere umfassenden Research-Tätigkeiten zum boerse.de-Weltfonds dokumentiert und transparent offenlegt. Die wichtigsten Inhalte unseres neuen, kostenlos verfügbaren White Papers sind in den nachfolgenden Abschnitten kurz zusammengefasst.

Das Kernziel des Weltfonds besteht in der Vermeidung von großen Werteinbußen, was in der asymmetrischen Wirkung von Gewinnen und Verlusten begründet liegt. Während bei einem Verlust von 10% ein Gewinn von 11% zur Verlustaufholung ausreicht, ist bei einem Verlust von 50% bereits ein Wertzuwachs von 100% erforderlich. Es ist naheliegend, dass es bei derart hohen Kursverlusten extrem lange dauern kann, bis diese wieder aufgeholt werden.

Dabei drängt sich natürlich die Frage auf, warum nicht sämtliche Verluste, also auch die betragsmäßig kleinen, vermieden werden sollten. Die Antwort ist ziemlich einfach. So zeigen zahlreiche wissenschaftliche Studien und praktische Erfahrungen, dass mit der systematischen Vermeidung von kleinen bzw. überschaubaren Verlusten überdurchschnittlich hohe Absicherungskosten einhergehen. Eine Absicherung macht unter diesem Aspekt keinen Sinn.

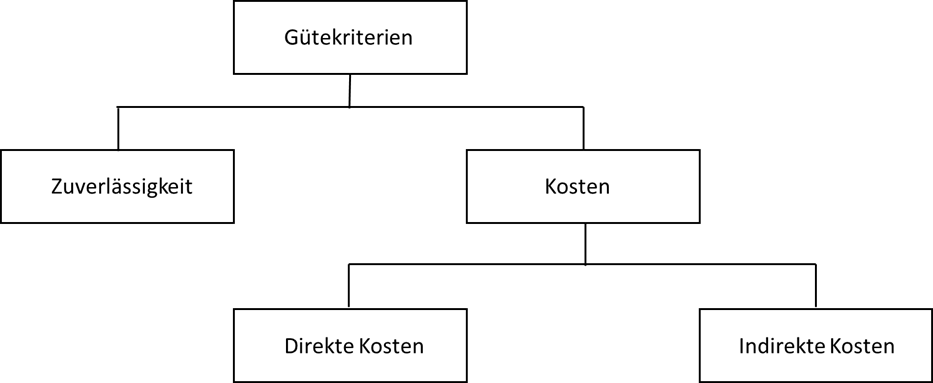

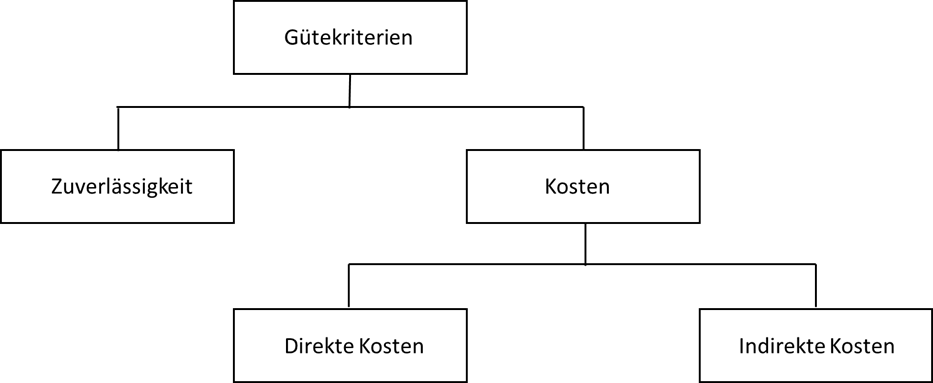

Zur Vermeidung bzw. Reduktion von Verlusten gibt es viele verschiedene Möglichkeiten, wie beispielsweise die Beimischung von risikoärmeren Assets (z.B. Anleihen) oder typischen Krisen-Assets (wie z.B. Gold), die Absicherung mit Put-Strategien usw. Zur Beurteilung der verschiedenen Alternativen legen wir folgende Gütekriterien zugrunde:

Neben der Zuverlässigkeit einer Verlustvermeidungsstrategie spielen bei uns auch die damit einhergehenden Kosten eine zentrale Rolle, die sich wiederum in direkte und indirekte Kosten unterscheiden lassen. Direkte Kosten fallen beispielsweise beim Erwerb von Put-Optionen an. Put-Optionen sind zwar kurzfristig ein zuverlässiges Instrument zur Vermeidung bzw. Reduktion von Verlusten, jedoch ist eine optionsbasierte Absicherungsstrategie extrem teuer [Anmerkung: Siehe hierzu AQR (2011): Chasing Your Own Tail (Risk) oder auch AQR (2020): Tail Risk Hedging: Contrasting Put and Trend Strategies]. Daneben sind aber auch indirekte Kosten zu berücksichtigen, die auf den ersten Blick nicht offensichtlich sind. Hierzu gehören insbesondere langfristige Gewinneinbußen, die durch den übertriebenen Einsatz von Absicherungsstrategien entstehen können.

Unter Berücksichtigung dieser Aspekte wurde für den boerse.de-Weltfonds ein ausgefeilter vierstufiger Risikoreduktionsansatz entwickelt, dessen umfassende Darstellung den Schwerpunkt des neuen White Papers bildet. Zwei Stufen der Risikoreduktion sind dabei besonders research-intensiv, weshalb sie nachfolgend näher beschrieben werden.

Diverse wissenschaftliche Studien (die im White Paper auch angesprochen werden) haben gezeigt, dass Qualitätsaktien tendenziell deutlich geringere Kursverluste in Krisenphasen aufweisen als ihre Peergroup. Diese extrem kostengünstige Form zu Risikoreduktion wird auch konsequent im Weltfonds eingesetzt. Konkret besteht das Anlageuniversum des Weltfonds aus den jeweils 100 aktuellen Champions-Aktien, die mithilfe der boerse.de-Performance-Analyse regelgebunden aus einem Pool von (derzeit) 2370 Werten selektiert werden. Hierbei handelt es sich um die laut diesem spezifischen Selektionsansatz langfristig erfolgreichsten und sichersten Aktien der Welt.

Die boerse.de-Performance-Analyse wird bereits seit dem Jahr 2002 durchgängig umgesetzt, wobei regelmäßig in jedem Quartal die Zusammensetzung der 100 Champions-Aktien überprüft wird. Seit dem Jahr 2002 wird also bis heute ein enorm hoher Research-Aufwand im Bereich des Quality-Investing betrieben, der natürlich auch entsprechend hohe Kosten (z.B. Personalkosten, Vergütung für Datenlieferanten und Software-Systeme etc.) laufend verursacht.

Eine weitere wichtige Stufe zur Risikoreduktion im Weltfonds besteht im Einsatz von Momentum- und Trendfolge-Strategien. In diesem Bereich gibt es eine enorm hohe Anzahl an wissenschaftlichen Studien, deren Auswertung wichtige Erkenntnisse liefert. Momentum- und Trendfolgestrategien sind jedoch nicht nur zur Verlustvermeidung geeignet, sondern auch zur Renditeerzielung. So sind genau diese Modelle dafür verantwortlich, dass der boerse.de-Weltfonds im laufenden Jahr 2024 eine außergewöhnliche Rendite von 25% (nach allen Spesen und Gebühren) aufweist und sich im aktuellen Fondsportfolio auch eine Nvidia-Aktie mit einer Rendite von über 450% befindet.

Analog zum Quality-Investing ist es in diesem Bereich ebenso unumgänglich, intensiv eigenes Research zu betreiben. So beschäftigt sich Thomas Müller bereits seit dem Jahr 1987, also seit Gründung des TM Börsenverlags, aktiv mit der Analyse von Trendstrategien. Seit 1988 erscheint in diesem Fachverlag durchgängig der Trendbrief – bis Ende Juni 2020 als Printpublikation und seitdem als digitaler Börsendienst, der mithilfe des BOTSI®-Algorithmus [Anmerkung: BOTSI steht für Best-of-Trends-System-Investment] rein regelbasiert gesteuert wird.

Aber auch ein Großteil meiner Zeit war bzw. ist dem Research auf dem Gebiet der Momentum- und Trendfolgestrategien gewidmet. Eine für mich wichtige Arbeit in diesem Bereich konnte ich 2020 in dem renommierten wissenschaftlichen Journal „Review of Financial Economics“ unter dem Titel „Investing in the S&P 500 index: Can anything beat the buy-and-hold strategy?“ veröffentlichen. In dieser Studie habe ich über 4100 verschiedene Investmentstrategien aus den Bereichen Fundamentanalyse, Kalenderanomalien und Trendfolge systematisch miteinander verglichen und auf ihre Robustheit geprüft. Dass sich in dieser wissenschaftlichen Analyse die Trendfolgestrategien mit Abstand am leistungsfähigsten und robustesten herausgestellt haben, ist ein Hauptgrund dafür, dass dieser Investmentansatz im boerse.de-Weltfonds zum Einsatz kommt und ich mich seither intensiv der Analyse dieser Modelle widme [Anmerkung: Die ersten Arbeiten an dieser Studie haben bereits im Jahr 2014 (!) begonnen].

Die beiden vorangehend beschriebenen Stufen zur Risikoreduktion sind, wie auch die beiden weiteren Stufen, umfassend im neuen White Paper „Die Anlagestrategie des boerse.de-Weltfonds: Konzeption und Funktionsweise“ beschrieben, das Sie kostenlos und völlig unverbindlich unter diesem LINK anfordern können. Dieses White Paper kann jedoch nur annähernd einen Eindruck darüber vermitteln, welch umfassende Research-Aktivitäten bisher in den boerse.de-Weltfonds eingeflossen sind.

Entscheidend ist jedoch das Verständnis, dass aktives Research ein „Ongoing“-Prozess ist, der uns laufend beschäftigt und auch zukünftig beschäftigen wird. Das ist ein zentraler Unterschied zum passiven Management, bei dem ein Marktindex nach einem festen Algorithmus (entweder exakt oder approximativ) weitgehend stumpf nachgebildet wird. Und es sollte auch für jedermann nachvollziehbar sein, dass mit solchen Research-Aktivitäten zwangläufig höhere Kosten einher gehen, die letztendlich auch bei der Kalkulation der Managementfee einfließen müssen.

In diesem Sinne wünsche ich Ihnen viel Spaß beim Schmökern in unserem neuen White Paper zum boerse.de-Weltfonds und natürlich auch viel Erfolg bei Ihren weiteren Fondsinvestments, und zwar unabhängig davon, ob diese aktiv oder passiv verwaltet werden.

Auf bald,

Ihr Hubert Dichtl

PS: Sollten Sie unser neues White Paper zum boerse.de-Weltfonds gelesen haben und gerne den einen oder anderen Aspekt mit mir persönlich diskutieren wollen, dann lade ich Sie sehr herzlich zu unserem ersten Rosenheimer Investorenabend im neuen Jahr am 27. Februar 2025 ein.

Ein Hauptargument für passives Fondsmanagement: Niedrige Management-Gebühren

Die Kernaufgabe liegt beim passiven Fondsmanagement darin, einen bestimmten Index (z.B. MSCI World, S&P 500 oder auch Euro Stoxx 50) möglichst genau und kostengünstig nachzubilden. Hierzu existieren mittlerweile diverse Algorithmen, die diese Aufgabe rein mechanisch und ohne großen Aufwand erledigen. Vor diesem Hintergrund ist es logisch, dass passive Investmentlösungen – wie z.B. börsengehandelte Indexfonds (Exchange Traded Funds oder kurz ETFs) – in aller Regel mit deutlich geringeren Managementfees ausgestattet sind als aktiv verwaltete Investmentvehikel.

Die höheren Kosten bei einem aktiv verwalteten Fonds fallen jedoch nicht nur beim laufenden Management an, sondern sind insbesondere auch auf einen hohen Arbeits- und Ressourceneinsatz im zwangsläufig notwendigen Research zurückzuführen. Denn: Sofern keine fundierten Erkenntnisse vorliegen, wie ein Mehrwert auf der Rendite- und/oder Risikoseite geschaffen werden kann, macht aktives Management keinen Sinn. Und solche Erkenntnisse sind in aller Regel das Ergebnis umfassender Research-Tätigkeiten, die nicht nur das permanente Auswerten der schier unüberschaubaren Menge an wissenschaftlichen Studien umfasst, sondern auch die Durchführung von zigtausenden Analysen und Simulationen unterschiedlicher Anlagestrategien.

Research veranschaulicht anhand des aktiv verwalteten boerse.de-Weltfonds

Der boerse.de-Weltfonds weist im laufenden Jahr eine hervorragende Year-to-Date-Rendite von ca. 25% auf [Anmerkung: Bezüglich eines umfassenden Performance-Ausweises, der auch den regulatorischen Anforderungen gerecht wird, sei auf die Internetseite des Fonds www.boerse-weltfonds.de verwiesen]. Wie in meinem vorangegangenen Editorial zum Ausdruck kommt, liegt dem boerse.de-Weltfonds eine ziemlich ausgefeilte Anlagestrategie zugrunde, die auf intensiven Research-Aktivitäten basiert. Mit dem jetzt neu erschienenen White Paper „Die Anlagestrategie des boerse.de-Weltfonds: Konzeption und Funktionsweise“ haben Thomas Müller und ich nun erstmalig ein frei verfügbares Dokument verfasst, das die wissenschaftlichen Grundlagen sowie unsere umfassenden Research-Tätigkeiten zum boerse.de-Weltfonds dokumentiert und transparent offenlegt. Die wichtigsten Inhalte unseres neuen, kostenlos verfügbaren White Papers sind in den nachfolgenden Abschnitten kurz zusammengefasst.

Ziel des boerse.de-Weltfonds: Vermeidung von „großen“ Verlusten

Das Kernziel des Weltfonds besteht in der Vermeidung von großen Werteinbußen, was in der asymmetrischen Wirkung von Gewinnen und Verlusten begründet liegt. Während bei einem Verlust von 10% ein Gewinn von 11% zur Verlustaufholung ausreicht, ist bei einem Verlust von 50% bereits ein Wertzuwachs von 100% erforderlich. Es ist naheliegend, dass es bei derart hohen Kursverlusten extrem lange dauern kann, bis diese wieder aufgeholt werden.

Dabei drängt sich natürlich die Frage auf, warum nicht sämtliche Verluste, also auch die betragsmäßig kleinen, vermieden werden sollten. Die Antwort ist ziemlich einfach. So zeigen zahlreiche wissenschaftliche Studien und praktische Erfahrungen, dass mit der systematischen Vermeidung von kleinen bzw. überschaubaren Verlusten überdurchschnittlich hohe Absicherungskosten einhergehen. Eine Absicherung macht unter diesem Aspekt keinen Sinn.

Verlustvermeidungsstrategien: Zuverlässigkeit und Kosten sind relevant

Zur Vermeidung bzw. Reduktion von Verlusten gibt es viele verschiedene Möglichkeiten, wie beispielsweise die Beimischung von risikoärmeren Assets (z.B. Anleihen) oder typischen Krisen-Assets (wie z.B. Gold), die Absicherung mit Put-Strategien usw. Zur Beurteilung der verschiedenen Alternativen legen wir folgende Gütekriterien zugrunde:

Neben der Zuverlässigkeit einer Verlustvermeidungsstrategie spielen bei uns auch die damit einhergehenden Kosten eine zentrale Rolle, die sich wiederum in direkte und indirekte Kosten unterscheiden lassen. Direkte Kosten fallen beispielsweise beim Erwerb von Put-Optionen an. Put-Optionen sind zwar kurzfristig ein zuverlässiges Instrument zur Vermeidung bzw. Reduktion von Verlusten, jedoch ist eine optionsbasierte Absicherungsstrategie extrem teuer [Anmerkung: Siehe hierzu AQR (2011): Chasing Your Own Tail (Risk) oder auch AQR (2020): Tail Risk Hedging: Contrasting Put and Trend Strategies]. Daneben sind aber auch indirekte Kosten zu berücksichtigen, die auf den ersten Blick nicht offensichtlich sind. Hierzu gehören insbesondere langfristige Gewinneinbußen, die durch den übertriebenen Einsatz von Absicherungsstrategien entstehen können.

Unter Berücksichtigung dieser Aspekte wurde für den boerse.de-Weltfonds ein ausgefeilter vierstufiger Risikoreduktionsansatz entwickelt, dessen umfassende Darstellung den Schwerpunkt des neuen White Papers bildet. Zwei Stufen der Risikoreduktion sind dabei besonders research-intensiv, weshalb sie nachfolgend näher beschrieben werden.

Fokussierung auf Qualitäts- bzw. Champions-Aktien

Diverse wissenschaftliche Studien (die im White Paper auch angesprochen werden) haben gezeigt, dass Qualitätsaktien tendenziell deutlich geringere Kursverluste in Krisenphasen aufweisen als ihre Peergroup. Diese extrem kostengünstige Form zu Risikoreduktion wird auch konsequent im Weltfonds eingesetzt. Konkret besteht das Anlageuniversum des Weltfonds aus den jeweils 100 aktuellen Champions-Aktien, die mithilfe der boerse.de-Performance-Analyse regelgebunden aus einem Pool von (derzeit) 2370 Werten selektiert werden. Hierbei handelt es sich um die laut diesem spezifischen Selektionsansatz langfristig erfolgreichsten und sichersten Aktien der Welt.

Die boerse.de-Performance-Analyse wird bereits seit dem Jahr 2002 durchgängig umgesetzt, wobei regelmäßig in jedem Quartal die Zusammensetzung der 100 Champions-Aktien überprüft wird. Seit dem Jahr 2002 wird also bis heute ein enorm hoher Research-Aufwand im Bereich des Quality-Investing betrieben, der natürlich auch entsprechend hohe Kosten (z.B. Personalkosten, Vergütung für Datenlieferanten und Software-Systeme etc.) laufend verursacht.

Einsatz von Momentum- und Trendfolgestrategien

Eine weitere wichtige Stufe zur Risikoreduktion im Weltfonds besteht im Einsatz von Momentum- und Trendfolge-Strategien. In diesem Bereich gibt es eine enorm hohe Anzahl an wissenschaftlichen Studien, deren Auswertung wichtige Erkenntnisse liefert. Momentum- und Trendfolgestrategien sind jedoch nicht nur zur Verlustvermeidung geeignet, sondern auch zur Renditeerzielung. So sind genau diese Modelle dafür verantwortlich, dass der boerse.de-Weltfonds im laufenden Jahr 2024 eine außergewöhnliche Rendite von 25% (nach allen Spesen und Gebühren) aufweist und sich im aktuellen Fondsportfolio auch eine Nvidia-Aktie mit einer Rendite von über 450% befindet.

Analog zum Quality-Investing ist es in diesem Bereich ebenso unumgänglich, intensiv eigenes Research zu betreiben. So beschäftigt sich Thomas Müller bereits seit dem Jahr 1987, also seit Gründung des TM Börsenverlags, aktiv mit der Analyse von Trendstrategien. Seit 1988 erscheint in diesem Fachverlag durchgängig der Trendbrief – bis Ende Juni 2020 als Printpublikation und seitdem als digitaler Börsendienst, der mithilfe des BOTSI®-Algorithmus [Anmerkung: BOTSI steht für Best-of-Trends-System-Investment] rein regelbasiert gesteuert wird.

Aber auch ein Großteil meiner Zeit war bzw. ist dem Research auf dem Gebiet der Momentum- und Trendfolgestrategien gewidmet. Eine für mich wichtige Arbeit in diesem Bereich konnte ich 2020 in dem renommierten wissenschaftlichen Journal „Review of Financial Economics“ unter dem Titel „Investing in the S&P 500 index: Can anything beat the buy-and-hold strategy?“ veröffentlichen. In dieser Studie habe ich über 4100 verschiedene Investmentstrategien aus den Bereichen Fundamentanalyse, Kalenderanomalien und Trendfolge systematisch miteinander verglichen und auf ihre Robustheit geprüft. Dass sich in dieser wissenschaftlichen Analyse die Trendfolgestrategien mit Abstand am leistungsfähigsten und robustesten herausgestellt haben, ist ein Hauptgrund dafür, dass dieser Investmentansatz im boerse.de-Weltfonds zum Einsatz kommt und ich mich seither intensiv der Analyse dieser Modelle widme [Anmerkung: Die ersten Arbeiten an dieser Studie haben bereits im Jahr 2014 (!) begonnen].

Research ist eine Daueraufgabe im Rahmen des aktiven Managements

Die beiden vorangehend beschriebenen Stufen zur Risikoreduktion sind, wie auch die beiden weiteren Stufen, umfassend im neuen White Paper „Die Anlagestrategie des boerse.de-Weltfonds: Konzeption und Funktionsweise“ beschrieben, das Sie kostenlos und völlig unverbindlich unter diesem LINK anfordern können. Dieses White Paper kann jedoch nur annähernd einen Eindruck darüber vermitteln, welch umfassende Research-Aktivitäten bisher in den boerse.de-Weltfonds eingeflossen sind.

Entscheidend ist jedoch das Verständnis, dass aktives Research ein „Ongoing“-Prozess ist, der uns laufend beschäftigt und auch zukünftig beschäftigen wird. Das ist ein zentraler Unterschied zum passiven Management, bei dem ein Marktindex nach einem festen Algorithmus (entweder exakt oder approximativ) weitgehend stumpf nachgebildet wird. Und es sollte auch für jedermann nachvollziehbar sein, dass mit solchen Research-Aktivitäten zwangläufig höhere Kosten einher gehen, die letztendlich auch bei der Kalkulation der Managementfee einfließen müssen.

In diesem Sinne wünsche ich Ihnen viel Spaß beim Schmökern in unserem neuen White Paper zum boerse.de-Weltfonds und natürlich auch viel Erfolg bei Ihren weiteren Fondsinvestments, und zwar unabhängig davon, ob diese aktiv oder passiv verwaltet werden.

Auf bald,

Ihr Hubert Dichtl

PS: Sollten Sie unser neues White Paper zum boerse.de-Weltfonds gelesen haben und gerne den einen oder anderen Aspekt mit mir persönlich diskutieren wollen, dann lade ich Sie sehr herzlich zu unserem ersten Rosenheimer Investorenabend im neuen Jahr am 27. Februar 2025 ein.